「JEPQはやめとけ」というのは事実なのか?JEPQの特徴について知り、投資ワールドを攻略せよ!

JEPQとは

JEPQは、J.P.モルガンが運用するETFで、正式名称をJPモルガン・ナスダック米国株式・プレミアム・インカムETFといいます。

JEPQは、ナスダック100指数に連動するアクティブ運用のETFとなっており、より高いリターンが期待できます。

また、JEPQの特徴としてカバード・コール戦略に基づいて運用されている点が挙げられます。

ETFについて詳しく知りたい方は以下の記事をどうぞ!

NASDAQ100(ナスダック100)指数とは

NASDAQ100(ナスダック100)は、米国を代表する株式市場であるNASDAQ市場の時価総額上位100銘柄(金融セクターを除く)で構成される株価指数です。

NASDAQ100の特徴としては、テクノロジー・情報技術系の業種が中心となっている点や、新しい企業の株式を積極的に取り入れる傾向にあるといった点が挙げられます。

また、NASDAQ100の構成銘柄は定期的に入れ替えられるため、常にその時代に合った企業が選出されます。

JEPQは、このナスダック100指数の構成銘柄に投資をするETFとなります。

カバード・コール戦略とは

続いて、カバード・コール戦略について詳しく解説します。

カバード・コール戦略とは、オプション取引で利益を出す(※コール・オプションを売ることで利益を出す)投資方法です。

コール・オプションを売る際、売り手は買い手からオプション・プレミアムというお金をもらいます。

コール・オプションを売るということは、原資産を将来売ることを決定させることになるため、原資産自体の価格の上昇による長期的なリターンというよりは、オプション・プレミアムによる短期的な利益を狙う投資方法となります。

そのため、長期的な運用を前提としたインデックス型のETFと比較して、カバード・コール戦略を取るJEPQは短期でより大きな利益を出す可能性が高いと考えられます。

※コール・オプション・・・特定の商品を、将来の特定の日に買う権利(オプション)。

カバード・コール戦略についての詳しい解説は以下の記事で行っているので、JEPQへの投資を考えているのであればぜひ確認しておいてください!

構成銘柄数

それでは、構成銘柄数を見てみます。

JEPQの※構成銘柄数は2025年4月5日時点で98となっています。

構成銘柄数が重要視される理由は、リスク分散効果に大きな影響を与えるからです。

リスク分散とは、値動きが異なる様々な銘柄に投資をすることで、投資資産全体の値動きの幅を抑えることをいいます。このようにリスク分散を行うことで、より安定したリターンを期待できます。

一般的に、1つのETFでより多くの銘柄に投資をすることでリスク分散効果が改善されると考えられます。

JEPQの構成銘柄数は、海外ETFの中ではあまり多くないと思われます。

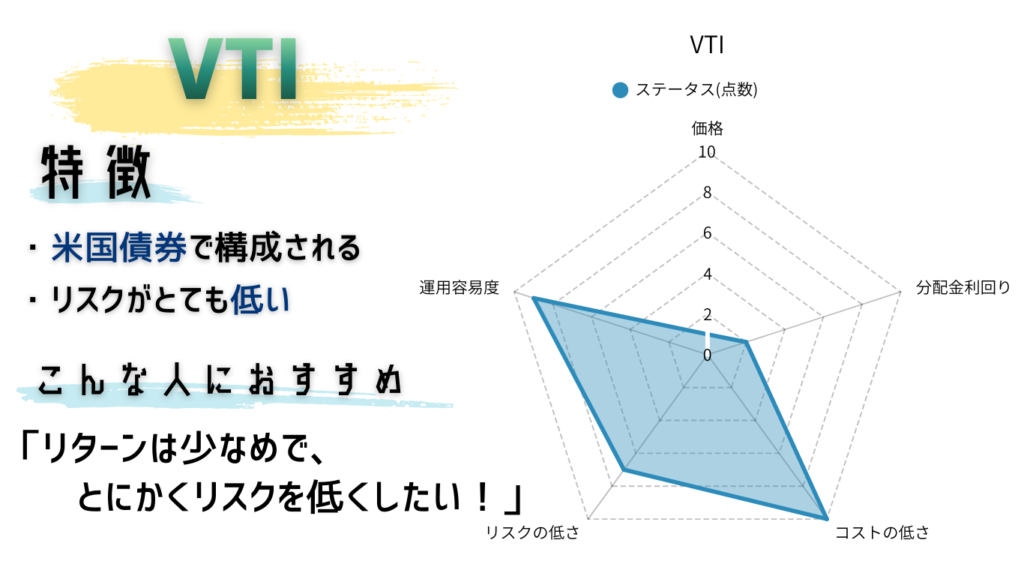

実際に、VTというETFは約8,000銘柄、VTIというETFは約4,000銘柄で構成されることから、JEPQはあまりリスク分散効果が高くないといえるでしょう。

※Factsheet: JPMorgan Nasdaq Equity Premium Income ETFを参照。

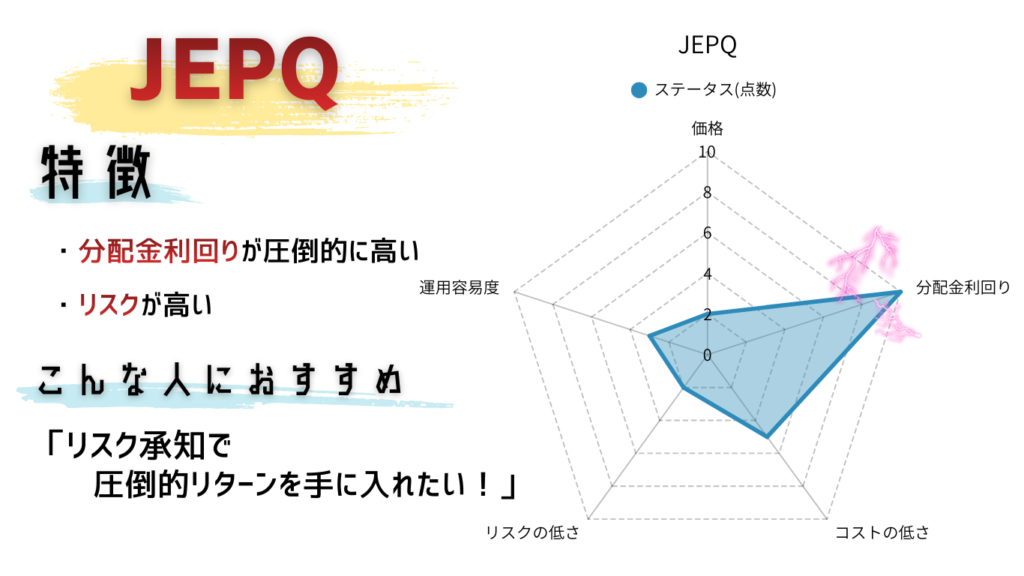

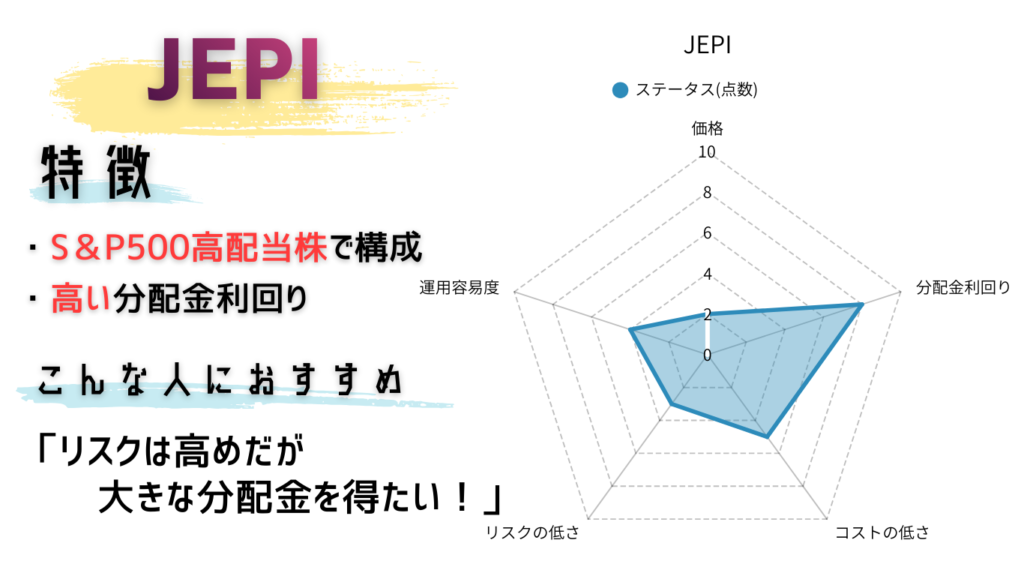

【ステータス分析】JEPQを5つの観点から徹底分析

それでは、ここからはJEPQのステータス分析を行っていきます!以下の指南書を読んでから、進んでください!

【指南書】

以下の5つの項目で分析する。

★価格:ETFを購入するために必要な金額。

★分配金利回り:ETFを保有することで定期的に得られるリターン(インカムゲイン)の、価格に対する割合。高ければ高いほど、リターンは大きくなる。

★コスト:ETF保有時に支払う必要がある手数料。

★リスク:ETFを運用する際のリスク。

★運用容易度:ETFの運用がどれくらい容易かを示す。高いほど、運用しやすい。

それぞれを10点満点で評価。点数が高いほど優れている。

それでは、始めましょう!

また、以下で用いるJEPQの価格/分配金利回り/コストのデータはBloomberg(2025年9月5日時点)を参照しています。

価格 5/10点

まずは、JEPQの価格です。

現時点で、JEPQの価格は55.66米ドル(日本円で※約8,276円)となっています。

この価格は、少額投資をしたいという方にとっても比較的手を出しやすい価格であると考えられます。そのため、中間である5点としました。

※三井住友銀行のリアルタイム為替レート(2025年9月5日 午後0時35分 現在)を使用しました。

分配金利回り 10/10点

続いて、JEPQの分配金利回りを見てみます。

現時点でのJEPQの分配金利回りは9.53%とかなり高い水準になっているため、10点満点としました。

これほど分配金利回りが高い要因としては、JEPQがカバード・コール戦略を取ることで他のETFと比較してリターンが大きくなっていることが考えられます。

でも、JEPQの分配金利回りって実際ETF全体の中だとどれくらいすごいの?

長年、ETFについての記事を書いてきた私が厳選した高分配利回りの最強ETF TOP5を以下の記事で紹介しているので、ぜひご覧ください!

コストの低さ 4/10点

続いて、コスト(手数料)です。

ETFの運用時には、経費と呼ばれるコストを支払う必要があります。

現時点でのJEPQの経費率は0.35%となっています。これは、他の海外ETFと比較するとかなり高いといえます。

実際に、ETFの中には経費率が0.03%ほどのものもあることから、JEPQはコスト面ではあまり優れていないと考えることができます。

そのため、JEPQはコスト面においては3点としました。

経費率が低いETFについて詳しく知りたい方は以下の記事をご覧ください!

リスクの低さ 2/10点

続いて、リスクです。

JEPQのリスクはかなり大きいと考えられるため、2点としました。

JEPQを運用する上でリスクが大きい理由は、JEPQがカバード・コール戦略によって運用される点にあります。

カバード・コール戦略は、原資産自体の価格の上昇による長期的なリターンというよりは、オプション・プレミアムによる短期的な利益を狙う投資方法となります。

そのため、短期的に大きなリターンが見込める一方で、比較的安定した長期的運用とは異なりリスクが大きくなってしまいます。

運用難易度 2/10点

それでは最後に、運用容易度を見てみます。

JEPQの運用難易度は2点とかなり低く見積もりました。その理由は、やはりカバード・コール戦略です。

先述もした通り、カバード・コール戦略は株式などの資産を買うことができる権利(コール・オプション)を取引することによって利益を出すという方法であり、通常の投資方法よりもリスクが高くなっています。

そのため、必然的に運用の難易度は上がってしまいます。

JEPQを運用する際は、運用方法に十分注意する必要があるでしょう。

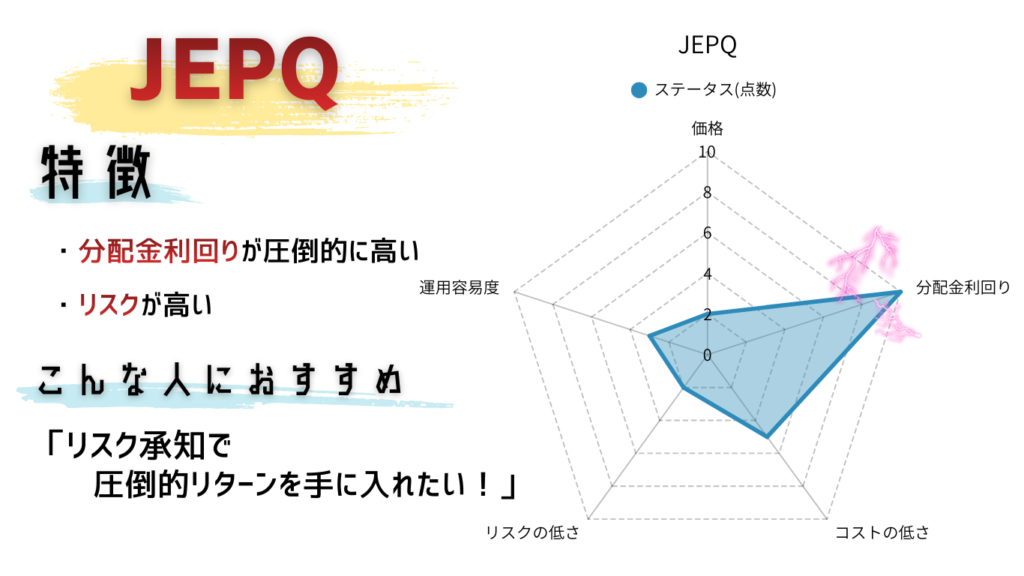

【結論】JEPQはやめとけは本当なのか?

以上を踏まえた結果、「JEPQはやめとけ?」に対する結論は以下の通りとなります。

〇JEPQがおすすめされる投資家

短期的に大きなリターンを得たい

リスク許容度が高い

〇JEPQがおすすめされない投資家

長期的に安定してリターンを得たい

リスク許容度が低い

・ポイント

カバード・コール戦略を取っていることによって、長期的なリスクが生じる

→JEPQは、リスクを取りながら短期的に大きなリターンを得ることに特化したETFである。

以上で挙げたように、JEPQは多少のリスクを背負いながら短期的に大きなリターンを得ることができるETFです。

以下に、長年ETFに関する記事を書いてきた私が厳選する、低リスクで短期的に大きなリターンを得ることができるETFを3つ紹介しておきます。

少しでもより安全に効率よくリターンを得たいと考えている方は、確認しておくことを推奨します!

JEPQとJEPIの違いはなに?

JEPQと似ているETFにJEPIがあります。

JEPIは、JEPQと同様にJ.P.モルガンが運用するETFで、正式名称をJPモルガン・米国株式・プレミアム・インカム ETFといいます。

JEPIは、JEPQと同じくカバード・コール戦略に基づいて運用されます。

JEPQとJEPQの大きな違いは、JEPQがナスダック100指数に連動するのに対し、JEPIはS&P500に連動する点です。

JEPIについて詳しく知りたい方は以下の記事をご覧ください!

JEPQに投資をする上で気を付けるべきポイント

為替リスク

為替リスクとは、外国の通貨で取引される金融資産を購入した際に、為替レートの変動に応じてその金融資産の円換算時の価値が上がったり下がったりするリスクのことを指します。

具体的には、為替レートが円安に進んだ場合、外貨に対する円の価値が下落するため、円換算時に外貨で取引される資産の価値は上昇します。

一方で、為替レートが円高に進んだ場合、外貨に対する円の価値が上昇するため、円換算時に外貨で取引される資産の価値は下落します。

為替レートの変動によって、利益が出ることもありますが同時に損失が出る可能性もあり、後者の場合は資産運用に大きな影響を与えることにもつながります。

JEPQのような米ドルで取引されるETFに投資をする際には、為替リスクに注意をする必要があります。

リスク分散

先述した通り、JEPQの構成銘柄数は少ないため比較的にリスク分散効果が低いと考えられます。

また、カバード・コール戦略を取り入れていることから他のETFとは異なる特有のリスクも考えられます。

そのため、リスク分散効果を高めるために以下のようなことがおすすめされます。

・米国以外の株式で構成されるETFにも投資をする ・カバード・コール戦略を取らないETFにも投資をする

コメント